En los últimos años, la recaudación fiscal en México ha experimentado una transformación significativa y exitosa, resultado de la implementación de estrategias más rigurosas por parte de la autoridad, la cual se ha apoyado en gran medida, en el fortalecimiento de los actos de fiscalización, conocidos como recaudación secundaria. Este tipo de recaudación ha incrementado su relevancia en el panorama tributario nacional, contribuyendo de manera sustancial a las cifras históricas alcanzadas y con ello convirtiéndose en el nuevo eje de sostenibilidad fiscal.

No paso por alto mencionar que la recaudación primaria se refiere a los ingresos obtenidos de manera directa y voluntaria por parte de las personas contribuyentes a través del cumplimiento oportuno de sus obligaciones fiscales, mientras que la secundaria comprende los ingresos derivados de acciones de fiscalización, revisiones, auditorías y procedimientos implementados por la autoridad para detectar omisiones o inconsistencias en el cumplimiento fiscal. Sin duda, el crecimiento de la recaudación secundaria ha sido resultado de un enfoque más eficiente y sistematizado por parte de la autoridad, apoyado en herramientas tecnológicas, metodologías de revisión innovadoras y un marco normativo cada vez más robusto.

En este panorama, la tributación en México ha evolucionado de manera vertiginosa. Las tareas de fiscalización ahora se sustentan en una planificación cuidadosa y estratégica, realizada tanto por las autoridades como por quienes contribuyen. Contar con conocimientos sólidos sobre la normatividad fiscal y comprender el desarrollo del sistema recaudatorio se han convertido en requisitos indispensables,

Considerando este contexto, es claro que estamos ante una nueva realidad en materia de obligaciones tributarias, motivo por el que he titulado este artículo “La nueva realidad de la fiscalidad en México”.

Para respaldar todo lo anteriormente expuesto, basta con consultar los comunicados y documentos oficiales publicados por el Servicio de Administración Tributaria (SAT), de los cuales se desprenden las cifras y resultados obtenidos en los últimos siete años, incluyendo el actual.

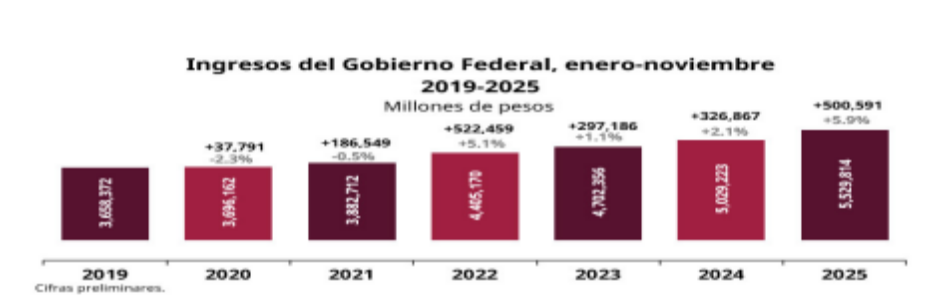

Recaudación tributaria periodo Ene – Nov 2019 – 2025

Aumento sostenido, pese a ausencia de reformas sustantivas o medidas tendentes a ampliar la base tributaria:

https://www.gob.mx/sat/prensa/ingresos-del-gobierno-federal-crecen-5-9-de-enero-a-noviembre-066-2025

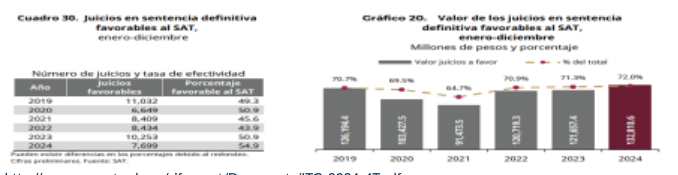

Adicionalmente, es importante considerar los datos que derivan de las resoluciones de los juicios promovidos por particulares, donde, en la mayoría de los casos, la balanza se inclina a favor del SAT, como a continuación se muestra:

Juicios vs SAT: De 2019 a 2024

Ha disminuido el número de juicios, el SAT ha aumentado el porcentaje a su favor y ha conservado el valor económico en disputa:

http://omawww.sat.gob.mx/cifras_sat/Documents/ITG_2024_4T.pdf

Otros datos que resultan relevantes son los siguientes:

a) La recaudación a agosto del 2025 es de $ 3.7 billones de pesos, lo que representa 6.4% más que en el mismo periodo de 2024.

b) De los $ 2.6 billones de pesos pagados por los grandes contribuyentes de este país, $ 1.1 billón de pesos proviene de recaudación secundaria.

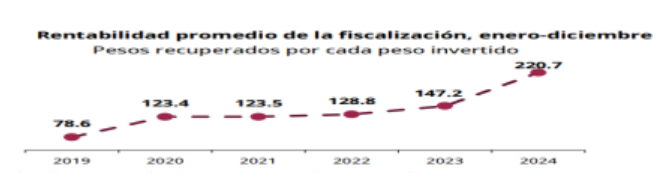

c) Pero el que sin duda el que sobresale es el referente a la rentabilidad de la fiscalización, ya que por cada $1 invertido se recuperan $220.7:

http://omawww.sat.gob.mx/cifras_sat/Documents/ITG_2024_4T.pdf

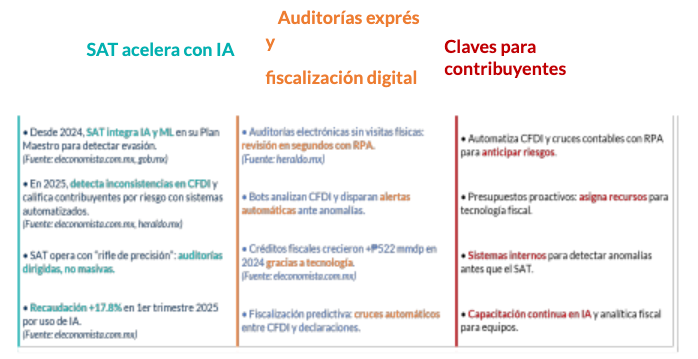

Pero más allá del cumplimiento, que deberíamos cuestionarnos; ¿Qué pesa más: la ley o el algoritmo? y es que la inteligencia artificial (IA) y el uso de los RPA (Automatización Robótica de Procesos) están reescribiendo la relación con el SAT. Como muestra de esto, a continuación, les comparto un cuadro elaborado por uno de mis Socios especialista en esta materia el Ing. Jesús Roberto Aguilera Cruz de la Firma de Consultoría RALISER:

Finalmente, resulta fundamental comprender que el futuro de la fiscalización no depende únicamente de una interpretación normativa rígida, sino de la capacidad predictiva que tanto las autoridades como los propios contribuyentes puedan desarrollar. Con el impulso recaudatorio del Gobierno Federal y la entrada en vigor del nuevo marco de cumplimiento y fiscalización en 2026, se abre una etapa en la que los procesos serán más proactivos y orientados a anticipar riesgos y conductas indebidas.

Que debemos cuidar hoy para no fallar mañana: prepararnos ante este nuevo entorno fortaleciendo nuestros controles internos y fomentando una cultura de cumplimiento preventivo. Solo así podremos mitigar el riesgo de observaciones, sanciones o controversias futuras, asegurando la integridad y la confiabilidad de la información fiscal ante el SAT.